关于订单融资的产品特征、适用对象、产品优劣势、目标客户、风险识别等内容收集如下,供参考学习。

1 订单融资的定义

订单融资是指购销双方签署订单合同后,银行应订单接受方的申请,依据其真实有效的订单合同,以订单项下的预期销货款作为主要还款来源,向订单接收方提供用于满足订单项下原材料采购、组织生产、施工和货物运输等资金需求而提供的短期融资。

2 产品特征

一是封闭性。

即从资金发放到贷款回收全流程封闭运作。订单融资仅限于购买订单项下的原材料、组织生产、施工等用途,银行一般会采取定向支付的方式,以防止企业以订单套用银行资金的风险。应收账款到期后,买方货款支付直接划至银行指定账户,且仅限于归还订单融资贷款。

二是灵活性。

即业务具有及时、简便、循环使用、效率优先的特点,能够保证生产运营的顺利进行,非常符合中小企业贷款。

三是复杂性。

即业务由主体准入为基础的风险控制理念转变为基于流程控制或在把握主体的同时控制资金流、物流的风险控制理念,所涉及的物流和资金流较复杂,监控难度高。

3 适用对象

订单融资主要适用于解决客户接到订单后在非信用证结算方式项下的生产备货资金需求,使客户有充裕的时间完成备货。

其中,订单融资主要适用于自有资金缺乏,拥有订单却无法顺利完成订单生产任务的企业,订单类型主要选取科技企业、区域优质行业客户。

如在备货、生产、装运阶段有融资需求的中小型贸易企业。

4 产品优劣势

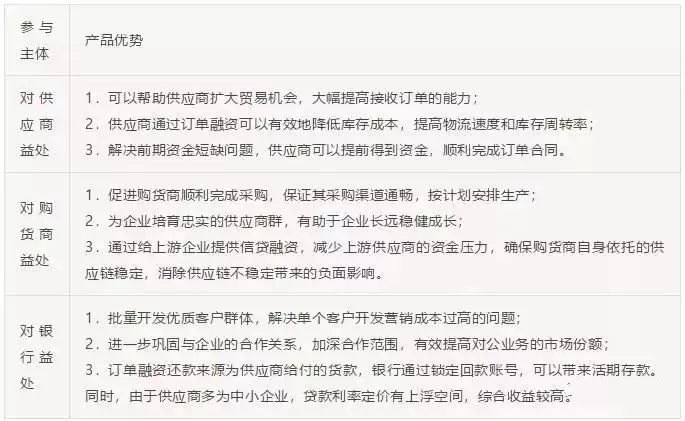

订单融资业务对于各方优势

虽然订单融资业务有着广阔的发展前景,但也不可避免的存在一些风险和问题。其中最典型的问题是银行并不了解借款企业和相关订单的信息,对企业主体的风险以及用来担保的订单有效性和可实现性缺乏准确的评估,这一点尤为值得客户经理着重关注。

5 目标客户

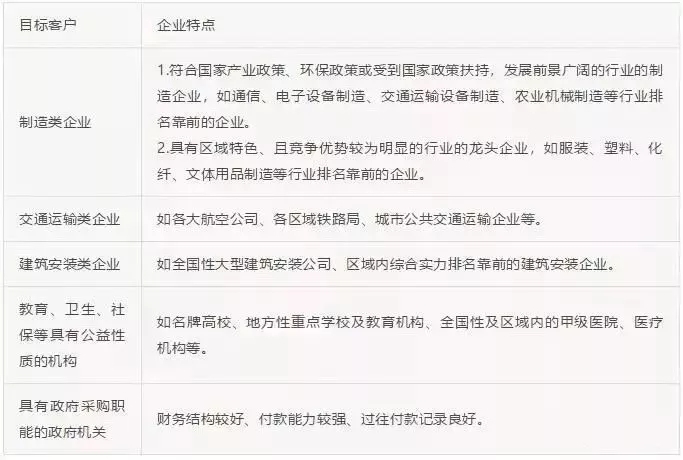

订单融资业务中,核心企业既能帮助银行有效控制风险,同时又能向银行推荐上游优质客户,并实现客户的成片开发,减少营销成本。因此,以核心企业为突破口是订单融资业务最为主要的切入点。

银行在业务开发过程中,应认真梳理总分行级战略客户名单,了解其对供应商的管理能力,分析采购过程中的资金流特点。

在控制风险的前提下,以其推荐的上游优质供应商为融资主体,实行批量开发。因此,在目标客户的选择上我们着重推荐以下核心客户名单:

订单融资业务目标客户

6 风险识别

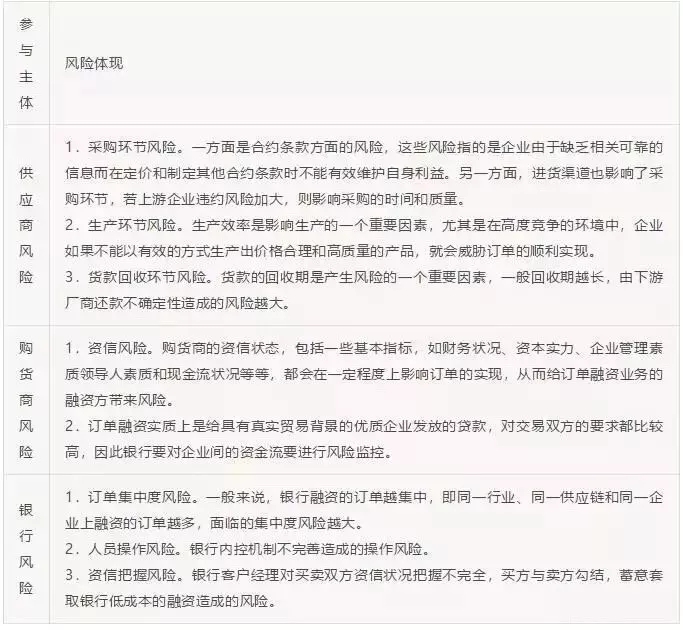

订单融资业务中各参与方的潜在风险

7 订单融资封闭授信融资模式

融资模式简介:银行利用物流和资金流的封闭操作,采用预付账款融资和应收账款融资的产品组合,为经销商提供授信的一种金融服务。

该种服务实际上突破了“1+N”的模式,主要是其交易特点为“两头大、中间小”,即“1+N+1”,适用于多个不同产业领域的中间商,如以煤炭企业为上游、钢铁企业为下游的经销商,以办公设备生产企业为上游、政府采购平台为下游的经销商等。

本文来源供应链金融,如涉及侵权,请第一时间联系小编删除,谢谢!

Copyright © 2015 yirun All Rights Reserved 沪ICP备16025710

![]() 沪公网安备 31011502008968号

沪公网安备 31011502008968号